Страхование грузов.

Страховое дело

При наступлении страхового случая страхователь обязан принять все возможные меры к спасанию и сохранению поврежденного груза, а также к обеспечению права на регресс к виновной стороне и в течение суток известить о случившемся страховщика. Кроме этого, страхователь обязан сообщить о страховом случае в соответствующие органы согласно их компетенции и получить там документы, подтверждающие факт… Читать ещё >

Страхование грузов. Страховое дело (реферат, курсовая, диплом, контрольная)

Страхование грузов представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба имущественным интересам лица, в интересах которого заключен договор, связанный с владением, пользованием, распоряжением грузом, вследствие повреждения или уничтожения (пропажи) груза (товаров, багажа или иных грузов) независимо от способа его транспортировки.

Страхование грузов возникло достаточно давно, поскольку практически любое перемещение товаров и других материальных ценностей с одного места на другое сопряжено с различными рисками. При страховании грузов страховой защитой покрываются в основном такие риски, как:

- • стихийные бедствия;

- • пропажа транспортного средства без вести;

- • аварии при погрузке, укладке, выгрузке груза;

- • аварии при приеме топлива транспортным средством;

- • крушения транспортного средства и т.н.

Как правило, груз считается застрахованным в сумме, заявленной страхователем, но не выше стоимости груза, указанной в счете-фактуре или других товарораспорядительных документах, если иное не предусмотрено в договоре страхования.

При подготовке договора страхования грузов страхователю необходимо выбрать нужный ему набор рисков, при этом необходимо учитывать тот факт, что при перевозке груза в странах — членах СНГ одним из основных является риск грабежа, кражи, мошенничества с грузами. Поэтому в договоре страхования эти риски должны быть изложены достаточно четко и понятно.

Для подготовки договора страхования груза страхователь должен предоставить страховщику следующую информацию:

- • точное название, род упаковки, число мест и вес груза;

- • номер и дату коносаментов или других перевозочных документов;

- • вид транспорта;

- • способ отправки груза (в трюме или на палубе, навалом, насыпью, наливом);

- • пункты отправления, перегрузки и назначения груза;

- • дату отправки груза;

- • страховую сумму, вид условий страхования.

Кроме того, страхователь обязан сообщить и все другие, известные ему сведения об обстоятельствах, имеющих существенное значение для определения степени риска. При необходимости (по усмотрению страховщика) договор страхования заключается с осмотром и составлением описи страхуемого имущества.

Кроме этого страхователь обязан немедленно, как только это станет ему известно, сообщить страховщику обо всех существенных изменениях степени риска, как, например, о значительном замедлении отправки груза; отклонении от обусловленного в договоре страхования или обычного пути; задержке рейса; изменении пункта перегрузки, выгрузки или назначения груза; перегрузке на другой вид транспорта и т. п.

Изменения, произошедшие в степени риска после заключения договора страхования и увеличивающие размер риска, дают страховщику право изменить условия страхования и потребовать от страхователя уплаты дополнительного платежа. Если страхователь не согласится на изменение условий страхования или откажется от уплаты дополнительного платежа, договор страхования прекращает свое действие с момента наступления изменений в рисках с последующим возвратом части платежа за время, оставшееся до истечения срока страхования.

В зависимости от вида перевозимого груза страховщики анализируют вероятность возникновения основных рисков, сопровождающих перевозку отдельных групп грузов. При перевозке насыпных грузов (зерно, песок, уголь, гравий и большинство других сырьевых товаров) основные риски связаны с разницей в весе при отправлении и получении грузов (за исключением предусмотренных норм естественной убыли груза вследствие усушки, утряски и т.н.). Особенно это заметно при внешнеторговых перевозках, когда контроль за взвешиванием в пункте отправления производится часто с помощью вагонных весов, допуск точности которых в России абсолютно не сравним с допуском точности весов в Европе.

Основные риски промышленной техники и оборудования обусловлены внешним воздействием на груз (повреждение при погрузке/разгрузке или транспортировке), а также мелкими кражами. Размер ущерба, нанесенный комплектному оборудованию, может быть очень большим, так как, например, при повреждении одного узла невозможно провести монтаж всей линии. При страховании перевозок комплектного оборудования необходимо оговаривать следующие положения:

- • проверка работоспособности оборудования сразу же после разгрузки или в оговоренные сроки;

- • взаимодействие страховщика и страхователя при ремонте или замене поврежденных узлов и агрегатов.

Значительная часть рисков автотехники связана с мелкими повреждениями лакокрасочного покрытия и мелкими кражами узлов и агрегатов. Особо важное значение это приобретает при перевозках дорогостоящих автомобилей. Практика показывает, что взаимоотношения страховщика и страхователя при расчете размера ущерба и использовании в этих целях ремонтных смет должны быть предусмотрены договором.

При перевозке продуктов питания помимо таких рисков, как кражи и грабежи, существуют также другие опасности, например изменение температурного режима. Особенно велика при страховании продовольствия возможность повреждения груза в результате ненадлежащей упаковки и нарушения правил погрузки, так как страхователи заинтересованы в том, чтобы в один вагон или фургон загрузить как можно больше груза; такие случае обычно не признаются основанием для страховой выплаты.

Основные риски для нефти и нефтепродуктов — это недоливы при перекачке из транспортных средств в терминалы, а для нефтепродуктов — еще и загрязнение, разбавление водой.

Таким образом, для того чтобы оценить степень риска, которому подвергаются грузы, страховщику в первую очередь следует внимательно изучить требования, предъявляемые к грузу в пункте назначения (т.е. условия приема груза получателем по контракту или договору).

Кроме этого для определения степени страхового риска и соответственно степени страховой премии при страховании грузов большое значение имеют статистические данные. Анализ статистических данных, а также причин возникновения убытков позволяет судить о степени риска при данной перевозке. На основе анализа страховая компания вправе выдвинуть некоторые требования к страхователю груза, которые тот обязан выполнить для заключения договора страхования, например изменить упаковку или маршрут следования. Статистические данные, как правило, запрашиваются относительно таких моментов, как:

- • период осуществления данного вида перевозки;

- • количество произведенных рейсов или отгрузок;

- • средняя стоимость отправки;

- • общее количество страховых случаев;

- • количество заявленных/оплаченных претензий;

- • общая сумма убытков;

- • общая сумма оплаченной ранее страховой премии.

После сбора информации, ее анализа, оценки и определения риска, размера страховой премии страхователь и страховщик заключают договор страхования, который может быть заключен на основании одного из условий:

- • «с ответственностью за все риски»;

- • «без ответственности за повреждения».

По договору страхования, заключенному по первому условию, страхователю возмещаются все необходимые и целесообразно проведенные расходы по спасанию и сохранению груза и предупреждению дальнейших его повреждений, а также убытки от повреждения или полной гибели всего или части груза, произошедшие по любой причине, кроме убытков, произошедших вследствие:

- • всякого рода военных действий или военных мероприятий и их последствий, повреждения или уничтожения минами, торпедами, бомбами и другими орудиями войны, пиратских действий, а также народных волнений и забастовок, конфискации, реквизиции, ареста;

- • прямого или косвенного воздействия атомного взрыва, радиоактивного заражения, связанного с любым применением атомной энергии и использованием расщепляемых материалов;

- • умысла или грубой неосторожности страхователя или его представителя, а также вследствие нарушения кем-либо из них установленных правил перевозки, пересылки и хранения грузов;

- • влияния температуры, трюмного воздуха или особых и естественных свойств груза, включая усушку;

- • упаковки или укупорки грузов с нарушением стандартов и отправления грузов в поврежденном состоянии;

- • пожара или взрыва в результате погрузки с ведома страхователя или его представителя, но без ведома страховщика самовозгорающихся и взрывоопасных веществ и предметов;

- • недостачи груза при целостности наружной упаковки;

- • повреждения груза червями, грызунами, насекомыми.

Кроме этого не возмещаются страхователю и всякого рода косвенные убытки.

В случае страхования грузов на условии «без ответственности за повреждения» страхователю возмещаются:

- 1) убытки от полной гибели всего или части груза, причиненные пожаром, молнией, бурей, вихрем и другими стихийными бедствиями, крушением или столкновением поездов, судов, самолетов и других перевозочных средств между собой, или ударом их о неподвижные или плавучие предметы, посадкой судна на мель, провалом мостов, взрывом; от повреждения судна льдом, подмочки забортной водой, аварии при погрузке, укладке, выгрузке и приеме судном топлива, а также вследствие мер, принятых для спасания или тушения пожара.

- 2) убытки вследствие пропажи транспортного средства без вести;

- 3) все необходимые и целесообразно проведенные расходы по спасанию и сохранению груза, а также по предупреждению дальнейших его повреждений.

По договорам страхования, заключенным на условиях «без ответственности за повреждения», не возмещаются убытки, произошедшие вследствие:

- • отпотевания судна и подмочки груза атмосферными осадками;

- • обесценивания груза вследствие загрязнения при целости наружной упаковки;

- • выбрасывания за борт и смытия волной палубного груза или груза, перевозимого в беспалубных судах;

- • кражи или недостачи груза, а также убытки, наступившие вследствие уже перечисленных причин по договору страхования на условиях «С ответственностью за все риски».

Ответственность по договору страхования начинается с момента, когда груз будет взят со склада в пункте отправления для перевозки, и продолжится в течение всей перевозки (включая перегрузки и перевалки, а также хранения на складах в пунктах перегрузок и перевалок) до тех пор, пока груз не будет доставлен на склад грузополучателя или другой конечный склад в пункте назначения, указанном в страховом свидетельстве.

Систематическое страхование разных партий однородного имущества на сходных условиях в течение определенного срока может по соглашению страхователя со страховщиком осуществляться на основании одного договора страхования — генерального полиса. Генеральный полис является разновидностью договора страхования имущества и к нему применяются все правила, относящиеся к этому виду страхования.

Отличительная особенность генерального полиса состоит в том, что условия договора страхования (о страхуемом грузе, страховой сумме, страховой премии) согласовываются в нем не в форме непосредственного описания конкретного груза или указания конкретных денежных сумм, а в форме описания способов, с помощью которых соответствующие условия определяются для каждой партии грузов на базе сведений, сообщаемых страхователем страховщику в отношении этой партии груза.

Поэтому страхователь обязан в отношении каждой партии имущества, подпадающей под действие генерального полиса, сообщать страховщику обусловленные таким полисом сведения в предусмотренный им срок, а если он не предусмотрен, немедленно, но их получении. Перечень таких сведений является существенным условием генерального полиса, и стороны обязаны согласовывать его при заключении договора.

Неисполнение обязанности сообщать сведения не приводит к прекращению страховой защиты, так как действующий генеральный полис представляет защиту в отношении всех партий грузов, соответствующих приведенному в нем описанию. Однако неисполнение этой обязанности страхователем может вызвать у страховщика убытки, связанные с финансовым механизмом формирования резервов. Поэтому страхователь не освобождается от этой обязанности, даже если к моменту получения таких сведений возможность убытков, подлежащих возмещению страховщиком, уже миновала.

Страховщик же, в свою очередь, но требованию страхователя обязан выдавать страховые полисы по отдельным партиям имущества, подпадающим под действие генерального полиса. При этом генеральный полис является договором, а полисы, выдаваемые на конкретную партию груза, не являются договорами, а лишь подтверждают существование генерального договора страхования грузов.

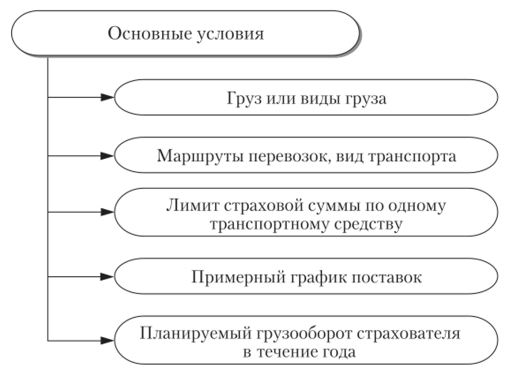

Обычно в генеральном полисе оговариваются определенные моменты (рис. 6.7).

Генеральный полис для страхователя имеет ряд преимуществ: сокращаются административные расходы на ведение дел, упрощаются расчеты по оплате страховой премии, но его подписание возможно только при условии, что страхователь имеет твердые заказы, установившийся оборот и номенклатуру грузов и может представить график поставок или примерный месячный оборот. В большинстве случаев генеральный полис подписывается после некоторой работы страховщика и страхователя по единоличным полисам.

Рис. 6.7. Основные условия, оговариваемые в генеральном полисе

При наступлении страхового случая страхователь обязан принять все возможные меры к спасанию и сохранению поврежденного груза, а также к обеспечению права на регресс к виновной стороне и в течение суток известить о случившемся страховщика. Кроме этого, страхователь обязан сообщить о страховом случае в соответствующие органы согласно их компетенции и получить там документы, подтверждающие факт, обстоятельства и причины наступления страхового случая с грузом, характер и величину причиненного вреда для предъявления их страховщику, а также составить перечень поврежденного или погибшего имущества или утраченного застрахованного груза.

Для получения страхового возмещения страхователь должен предъявить страховщику заявление о страховом случае с грузом и о требовании к страховщику по выплате страхового возмещения. К заявлению прилагаются страховой полис, документы компетентных органов, подтверждающие факт, обстоятельства и причины наступления страхового случая с грузом, характер и величину причиненного вреда (заключения, акты экспертизы груза, страховой акт и др.), а также документы, подтверждающие право заявителя на застрахованный груз (счета-фактуры, транспортные накладные, коносамент, грузовые квитанции и т. п.).

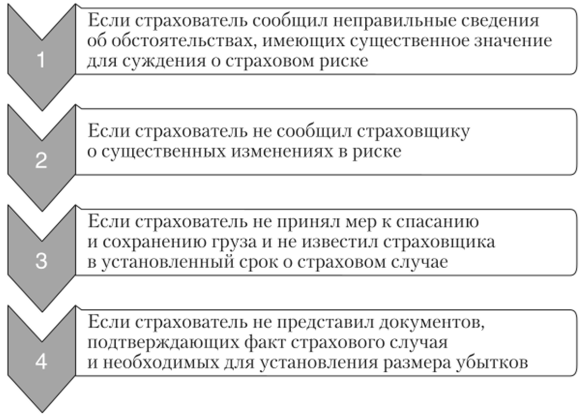

Страховщик, получив от страхователя уведомление о страховом случае с грузом, проверяет, является ли произошедшее событие страховым случаем. Страховщик имеет право отказать в выплате страхового возмещения в случаях, указанных на рис. 6.8.

Если произошедшее событие признается страховщиком страховым случаем, го он дает при необходимости нужные указания страхователю о принятии мер по предотвращению увеличения ущерба от страхового случая с грузом. Не позднее трех дней после получения уведомления от страхователя о страховом случае с грузом страховщик определяет размер ущерба и страхового возмещения. Страховщик выплачивает страхователю сумму в размере установленного страхового возмещения в течение предусмотренного договором страхования срока. Однако выплата страхового возмещения может быть отсрочена до окончания судебного разбирательства, если по фактам, связанным со страховым случаем с грузом, предъявлен одной из сторон к другой стороне или к виновному третьему лицу, включая перевозчика, иск о возмещении убытков либо возбуждено уголовное дело.

Рис. 6.8. Возможные основания для отказа в страховом возмещении.

Размер страхового возмещения, выплачиваемого страхователю, зависит от размера ущерба, причиненного страховым случаем, грузу, страховой суммы, на которую был застрахован груз, а также от вида ответственности страховщика по договору страхования.

Размер ущерба определяется в зависимости от последствий страхового случая для застрахованного груза. При фактической гибели, хищении груза или полной его порче размер ущерба равен страховой стоимости этого груза. Если страховая сумма застрахованного груза установлена в договоре страхования равной его страховой стоимости, то ущерб возмещается страховщиком в полном объеме. Если в договоре страхования груза предусмотрено наличие франшизы, размер возмещения ущерба уменьшается на ее величину.

В том случае, если страхователь получил возмещение за понесенные убытки от третьих лиц, страховщик оплачивает лишь разницу между суммой, подлежащей оплате по условиям страхования, и суммой, полученной от третьих лиц. К страховщику, выплатившему страховое возмещение, переходит в пределах этой суммы право регресса, которое страхователь имеет к лицу, ответственному за причиненный ущерб.

Страхователь обязан при получении страхового возмещения передать страховщику все имеющиеся у него документы, необходимые для осуществления права регресса. Если по вине страхователя осуществление регресса окажется невозможным, то страховщик в соответствующем размере освобождается от обязанности выплачивать страховое возмещение, а в случае состоявшейся уже выплаты страхователь обязан возвратить страховщику полученное возмещение.