Финансирование проекта государственно-частного партнерства

Под инфраструктурной понимается облигация, эмитируемая с целью привлечения денежных средств, предназначенных для финансирования создания и (или) реконструкции инфраструктуры. Стимулирование инвестирования в инфраструктурные облигации позволяет обеспечивать привлечение финансовых ресурсов в долгосрочные проекты по развитию транспортной, энергетической, жилищно-коммунальной и социальной… Читать ещё >

Финансирование проекта государственно-частного партнерства (реферат, курсовая, диплом, контрольная)

Финансовая структура проектов государственно-частного партнерства

Передача финансовых обязательств по привлечению средств на реализацию инфраструктурных проектов частному сектору — одно из главных различий между государственным заказом и ГЧП.

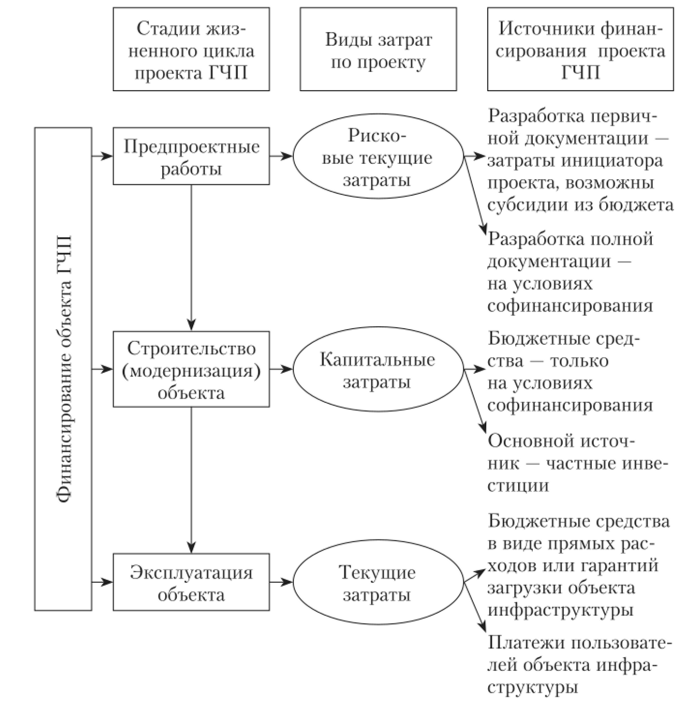

Финансирование проектов ГЧП имеет более сложную по сравнению с государственным заказом структуру статей расходов и источников финансирования.

Состав статей расходов, но финансированию проекта ГЧП выглядит следующим образом:

- а) затраты на иредпроектный этап (помимо разработки проектно-сметной документации также включают разработку финансовой, инвестиционной и контрактной документации; относятся к рисковым безвозвратным издержкам);

- б) затраты на реализацию проекта, в том числе:

- — капитальные затраты (осуществляются за счет средств частных инвесторов с возможным софинансированием из бюджета);

- — текущие затраты (включают затраты на эксплуатацию и содержание инфраструктурного объекта; покрываются за счет средств бюджета либо выручки от оказания услуг).

Структура финансирования проекта ГЧП в разрезе статей и источников затрат представлена на рис. 4.8.

Рис. 4.8. Структура финансирования проекта ГЧП.

Затраты на предпроектный этап включают комплекс затрат на выполнение работ по первичному отбору, оценке, разработке полной проектной документации, привлечению инвесторов и проведению конкурсных процедур по проекту ГЧП. Сумма данных затрат составляет до 10% от общего объема финансирования проекта ГЧП.

Ключевой особенностью затрат на предпроектный этап является их рисковый характер, обусловленный необходимостью проведения подробной оценки и проработки проектов, а также комплекса мероприятий по взаимодействию с потенциальными инвесторами и органами государственной власти до окончательного решения о реализации инвестиционного проекта. Вследствие рискового характера и значительного объема (в абсолютном значении и относительно прочих инвестиционных проектов) и частный сектор, и органы государственного власти стремятся переложить друг на друга большую часть затрат на подготовительные работы по ГЧП проектам.

Органам государственной власти финансирование предпроектных работ позволяет стимулировать спрос со стороны частных инвесторов на проекты ГЧП в регионе и таким образом:

- — сократить сроки и повысить вероятность привлечения внебюджетного финансирования в проект, в том числе в проекты в отраслях и муниципальных образованиях;

- — привлечь дополнительных участников конкурсных процедур, улучшая предложения по условиям соглашения о ГЧП для публичного партнера;

- — повысить приоритетность политики в сфере ГЧП и общую эффективность управления проектами ГЧП в регионе.

Участие частного сектора в финансировании предпроектных работ важно для привлечения компетенций и экспертизы частных компаний. Разделение рисков по финансированию данных работ стимулирует частные компании к дальнейшему участию в проекте и повышает качество разрабатываемой документации.

Капитальные затраты направлены на проектирование, строительство, реконструкцию или модернизацию объекта инфраструктуры и осуществляются преимущественно за счет средств частных инвесторов. В случае софинансирования капитальных затрат рекомендуемая доля бюджетных средств составляет не более 70% и может быть компенсирована после ввода объекта в эксплуатацию.

Текущие затраты по проектам ГЧП включают эксплуатацию и управление инфраструктурным объектом и покрываются в зависимости от доходной модели за счет потребителей услуг данного объекта либо средств бюджета. В целях повышения инвестиционной привлекательности проекта ГЧП часть текущих затрат может быть субсидирована как бюджетная гарантия минимальной загрузки объекта.

Дополнительно затраты по проектам ГЧП разделяются на два вида: прямые (безусловные) и условные затраты. Прямые затраты осуществляются непосредственно в соответствии с проектной документацией и условиями соглашения о ГЧП. Условные затраты возникают в случае реализации рисков по проекту ГЧП и направлены на устранение причин и последствий данных рисков. Условные затраты, связанные с прогнозируемыми рисками, которые отражены в соглашении о ГЧП, возлагаются на ту сторону, которая может управлять ими наиболее эффективно. В свою очередь, непрогнозируемые риски, которые не могут быть отражены в соглашении о ГЧП, распределяются между сторонами на основании дополнительного соглашения, подписываемого в случае наступления таких рисков.

Зарубежный опыт В мировой практике специальные требования к долгосрочным расходным обязательствам по покрытию текущих затрат по проектам ГЧП преимущественно не применяются, поскольку предполагается, что органы государственной власти не нарушают данных ими обязательств.

Однако вследствие необходимости интенсивного привлечения частных инвесторов в проекты ГЧП в ряде государств также практикуется принцип приравнивания расходных обязательств бюджета перед проектами ГЧП к долговым обязательствам.[1][2]

Для реализации проектов ГЧП в большинстве случае создается специализированная проектная компания (так называемая SPV), которая аккумулирует финансовые ресурсы.

Как правило, специализированная проектная компания создается для осуществления сделки и приобретает определенные права собственности или обязательства. Такие компании учреждаются инициатором проекта.

Основные цели создания SPV «проектной компании» можно, как правило, отнести к одной из трех групп:

- — обеспечение активов или кредитов;

- — разделение рисков;

- — конкурентные соображения, например, связанные с передачей новой компании определенной интеллектуальной собственности и т. д.

Специализированная проектная компания может служить инструментом для целей налогового планирования, оптимизации налогообложения, защиты активов, привлечения инвестиций, конфиденциальности владения организацией.

Важную роль в финансировании проектов ГЧП играют первоначальные инвесторы — инициаторы проекта (так называемые спонсоры проекта), которыми могут быть разработчик проекта, инжиниринговая или строительная компания, управляющая компания или частный инвестор.

Другим участником финансирования проектов ГЧП являются кредиторы (лица, инвестирующие в проект ГЧП после его разработки): коммерческие банки, банки развития, различные финансовые учреждения, а также иные стратегические инвесторы, такие как пенсионные фонды.

Средства пенсионных фондов являются привлекательным источником финансирования проектов ГЧП в России вследствие рублевой ликвидности, долгосрочного характера, низкой процентной ставки по данному виду капитала, а также наличия высокого спроса со стороны данных организаций на новые инструменты, позволяющие диверсифицировать портфель вложений.

Пенсионное финансирование имеет следующие преимущества:

- — совпадение валюты (рублевое финансирование проектов с рублевой выручкой и, как следствие, отсутствие валютного риска);

- — долгосрочный характер (целевой продолжительностью инвестирования пенсионных накоплений являются инструменты с горизонтом вложения до 15 лет);

- — привлекательная ставка (целевой доходностью инвестирования пенсионных накоплений является ставка, превышающая размер процента по облигациям федерального займа на 2—4%);

- — возможности для размещения (например, расширенная инвестиционная декларация Банка развития и внешнеэкономической деятельности позволяет приобрести 70% выпуска ипотечных облигаций);

- — высокий спрос (снижение доходов от инвестирования пенсионных накоплений одновременно с увеличением объема средств под управлением обеспечивает необходимость новых объектов для инвестирования).

Оптимальным инструментом для привлечения пенсионного финансирования являются концессионные и ипотечные облигации. Для данных ценных бумаг принято специальное нормативное регулирование, позволяющее инвестировать пенсионные накопления в упрощенном порядке.

Концессионные облигации представляют собой вид ценных бумаг, которые юридическое лицо (частный партнер) выпускает на основании заключенного концессионного соглашения. Концессионные облигации предполагают целевой характер эмиссии — реализацию действующего концессионного соглашения. Выпуск концессионных облигаций может быть дополнительно обеспечен государственной гарантией Российской Федерации либо Государственной корпорации «Банк развития и внешнеэкономического сотрудничества» (Внешэкономбанк).

Порядок выпуска концессионных облигаций включает следующие этапы.

- 1. Концессионер (частный партнер по проекту ГЧП) заключает с концедентом соглашение (при этом для привлечения пенсионного финансирования требуется, чтобы в качестве концедента выступал субъект РФ или Российская Федерация).

- 2. Концессионер вправе выпустить концессионные облигации, которые могут быть включены в котировальный список А1.

- 3. С помощью привлеченных средств концессионер реализует проект в соответствии с условиями и требованиями концессионного соглашения.

- 4. Концессионер получает от эксплуатации объекта концессионного соглашения выручку, за счет которой погашает номинальную стоимость и купонный доход по концессионным облигациям.

Решением об эмиссии данных облигаций предусматривается право владельца облигаций предъявить их к досрочному погашению в случаях делистинга или обращения одной из сторон концессионного соглашения в суд с требованиями о его досрочном расторжении.

Ипотечные облигации также являются эффективным средством привлечения средств пенсионных фондов к финансированию проектов ГЧП. Данные ценные бумаги могут быть использованы при условии, что они были готовы к торгам и соответствуют хотя бы одному из критериев:

- — выпуску облигаций присвоен рейтинг не ниже «ВВ-» по Fitch или Standard & Poor’s, либо «ВаЗ» по Moody’s;

- — выпуск облигаций должен быть включен хотя бы в один котировальный список высшего уровня.

Порядок выпуска ипотечных облигаций включает следующие этапы.

- 1. Частный партнер заключает с банком договор кредита под залог объектов недвижимости (далее — ипотечный кредит).

- 2. Банк реализует ипотечный кредит организации, специально созданной для реализации данной сделки (далее — ипотечный агент).

- 3. Ипотечный агент осуществляет эмиссию ипотечных облигаций, реализуемых компании, управляющей пенсионными накоплениями.

- 4. Средства, привлеченные от размещения облигаций, направляются банку в порядке оплаты по ипотечному кредиту.

- 5. Ипотечный агент погашает ипотечные облигации за счет поступлений от частного партнера (условия по ипотечному кредиту синхронизированы с условиями погашения ипотечных облигаций).

В долгосрочной перспективе необходимо достичь практической реализации принципа вариативности источников финансирования проектов ГЧП, что подразумевает возможность выбора средств финансирования потенциального проекта на стадии разработки его финансовой модели. Применение указанного принципа позволяет использовать оптимальный способ финансирования проекта, исходя из особенностей отрасли экономики, формы, срока и иных особенностей проекта.

Развитие источников финансирования инфраструктурных проектов должно осуществляться по четырем направлениям:

- — использование потенциала финансовых ресурсов существующих и формируемых фондов (Фонд национального благосостояния, Пенсионный фонд России, Инвестиционный фонд РФ, региональные инвестиционные фонды);

- — развитие рыночных инструментов финансирования (инфраструктурные облигации, заемное финансирование и пр.);

- — создание федеральных целевых фондов (инфраструктурные фонды в наименее рентабельных отраслях инфраструктуры);

- — развитие механизма отложенных налоговых платежей.

В долгосрочной перспективе должны быть созданы условия для применения в проектах ГЧП средств Пенсионного фонда России и негосударственных пенсионных фондов, Фонда национального благосостояния, Инвестиционного фонда РФ и инвестиционных фондов субъектов РФ.

Объем управляемых Внешэкономбанком пенсионных накоплений достигает 1,5 трлн руб. Указанные средства обладают потенциалом использования в целях финансирования инфраструктурных проектов.

Проекты, реализуемые с участием публичного партнера, обеспечивают надежность и возвратность вложенных инвестиций, доходность которых не ограничивается уровнем индекса потребительских цен.

Использование средств негосударственных пенсионных фондов в целях реализации инфраструктурных проектов осуществляется в ряде иностранных государств. Кроме того, негосударственные пенсионные фонды являются наиболее крупной и независимой категорией институциональных инвесторов на рынке коллективных инвестиций.

Бюджетные ассигнования Инвестиционного фонда РФ предоставляются для реализации проектов, направленных на развитие инфраструктуры (в том числе социальной), имеющей общегосударственное значение, для реализации инновационных, а также региональных инвестиционных проектов. Однако направления использования средств данного фонда ограничены бюджетными инвестициями в объекты капитального строительства федеральной государственной собственности, собственности субъектов РФ и муниципальной собственности. Исключение из общего правила составляют только бюджетные ассигнования в уставные капиталы открытых акционерных обществ, в том числе путем участия в их учреждении, а также субсидии на осуществление государственной компанией «Российские автомобильные дороги» деятельности по организации строительства и реконструкции автомобильных дорог, в том числе при реализации концессионных проектов. Необходимо преодолеть проблему длительности сроков административных процедур оценки и прохождения проектов, претендующих на получение бюджетных ассигнований из средств Инвестиционного фонда РФ. Средства региональных инвестиционных фондов целесообразно использовать на предпроектной стадии реализации проектов.

Еще одним направлением в данной работе является создание условий для развития рыночных инструментов финансирования: инфраструктурных облигаций и облигаций концессионера.

Под инфраструктурной понимается облигация, эмитируемая с целью привлечения денежных средств, предназначенных для финансирования создания и (или) реконструкции инфраструктуры. Стимулирование инвестирования в инфраструктурные облигации позволяет обеспечивать привлечение финансовых ресурсов в долгосрочные проекты по развитию транспортной, энергетической, жилищно-коммунальной и социальной инфраструктуры, реализуемые в формате ГЧП. Исполнение обязательств по таким облигациям может обеспечиваться активами, создаваемыми в рамках проекта, а также постоянными платежами за пользование инфраструктурными объектами.

В законодательство РФ следует внести изменения, обеспечивающие защиту прав владельцев инфраструктурных облигаций, а также возможность инвестирования в такие облигации средств кредитных организаций, пенсионных накоплений, в том числе аккумулируемых Пенсионным фондом России, а также пенсионных резервов негосударственных пенсионных фондов и активов паевых инвестиционных фондов. Указанная мера позволит привлечь инвестиции для финансирования инфраструктурных проектов, расширить перечень объектов для инвестирования средств пенсионных накоплений и размещения средств пенсионных резервов негосударственных пенсионных фондов.

Облигации концессионера являются разновидностью инфраструктурных облигаций и представляют собой корпоративные бумаги, выпускаемые эмитентом-концессионером в целях привлечения финансовых ресурсов для реализации концессионных соглашений. Для реализации концессионных проектов возможно привлечение заемного финансирования с открытого рынка путем выпуска облигаций концессионера.

Для таких облигаций установлены некоторые особенности правового регулирования. В частности, они включаются в котировальные списки организаторов торговли в упрощенном порядке (наряду с облигациями, обеспеченными государственной гарантией Российской Федерации, поручительством или банковской гарантией Внешэкономбанка), без соблюдения ряда формальных требований. Вместе с тем в целях стимулирования притока инвестиций в публичную инфраструктуру действующий механизм концессионных облигаций необходимо дополнить набором характеристик, повышающих как привлекательность, так и надежность таких бумаг для инвестора, а также делающих управление ими более гибким.

Для придания облигациям концессионера указанных характеристик необходимо дополнительно установить возможность субординации выпусков данных бумаг и изменения условий их выпуска (реструктуризация облигационного долга).

В целях оказания финансовой поддержки развитию отдельных сфер экономики в Российской Федерации образован ряд фондов, в числе которых Фонд содействия реформированию ЖКХ, Российский фонд технологического развития, Фонд содействия развитию малых форм предприятий в научно-технической сфере, внебюджетные отраслевые фонды финансирования научно-исследовательских и опытно-конструкторских работ, территориальные внебюджетные фонды. Используя положительный опыт функционирования и реализации данными фондами стратегически важных для государства задач, необходимо сформировать целевые фонды финансирования проектов ГЧП.

В среднесрочной перспективе необходимо образовать два фонда.

- 1. Фонд поддержки проектов ГЧП в сфере ЖКХ и энергетики.

- 2. Фонд поддержки проектов ГЧП в социальной сфере.

За счет средств указанных фондов будет осуществляться финансирование предпроектной стадии федеральных проектов и оказание финансовой помощи проектом регионального и муниципального уровня.

Возможны следующие виды помощи, которая может оказываться из средств названных фондов:

- — субсидирование ставок по кредитам, полученным в целях реализации проектов;

- — софинансирование реализации проекта при условии, что не менее 70% от общего объема финансирования проекта составляют средства хозяйствующих субъектов;

- — предоставление грантов на реализацию проектов на конкурсной основе.

Фонд поддержки проектов в коммунальной и энергетической сферах может быть образован на базе существующего Фонда содействия реформированию ЖКХ. Формирование фондов осуществляется за счет целевых субсидий федерального бюджета. В формировании фонда социальной сферы может принимать участие Фонд социального страхования РФ.

Сущность механизма отложенных налоговых платежей (англ. TIF) заключается в том, что разница между объемом налоговых платежей частного партнера, необходимых к уплате после окончания строительства (реконструкции) объектов инфраструктуры на определенной территории (зоны TIF), и объем налоговых платежей, уплачиваемых в бюджет государства до начала реализации проекта, остаются в распоряжении частного партнера.

Интерес инвесторов к финансовому участию в реализации проектов ГЧП обусловлен следующими факторами:

- — наличие устойчивых денежных потоков в результате стабильного спроса на услуги, оказываемые на объектах инфраструктуры;

- — гарантии возврата расходов на создание (реконструкцию) объекта инфраструктуры в случае досрочного расторжения публичным партнером соглашения о ГЧП (концессионного соглашения);

- — определяемый уровень доходности инвестиций на весь период реализации проекта, зафиксированный в финансовой модели проекта, являющейся приложением к соглашению;

- — долгосрочный характер инвестиций;

- — создание положительной деловой репутации за счет взаимодействия с органом государственной власти (местного самоуправления).

В долгосрочной перспективе необходимо также установление принципа самостоятельности финансирования региональных проектов, в соответствии с которым средства федерального бюджета могут быть использованы при реализации проектов ГЧП регионального или муниципального уровня только в тех случаях, когда преобладающая часть финансовых ресурсов проекта будет сформирована за счет средств частных инвесторов.

- [1] 4.3.2. Инструменты финансирования капитальных затратпо проектам государственно-частного партнерства В соответствии с действующим законодательством РФ финансирование капитальных затрат, но проекту ГЧП может осуществляться при помощи следующих инструментов: а) бюджетное финансирование;

- [2] собственные средства частного инвестора; в) долговое финансирования, в том числе: — облигационный заем, включая средства пенсионных фондов, привлекаемые посредством выпуска ипотечных, корпоративныхи концессионных облигаций; - кредиты российских и международных финансовых институтов (ЕБРР, МФК и др.), в том числе проектное финансирование; — банковские кредиты; г) гранты международных финансовых институтов. Органы государственной власти осуществляют координациюи контроль над реализацией проекта с позиции приоритетов развития инфраструктурного комплекса и бюджетной эффективности.