Необходимость регулирования биржевой деятельности

Механизм торговли срочными контрактами оказался удивительно универсальным инструментом биржевой торговли, поскольку в их основе могут лежать практически любые активы, и при этом не имеет значения реальный он или абстрактный, как, например, процент или индекс. Начиная с 1992 года, в России стали образовываться еще два вида бирж: валютные и фондовые биржи. При этом, несмотря на получение лицензий… Читать ещё >

Необходимость регулирования биржевой деятельности (реферат, курсовая, диплом, контрольная)

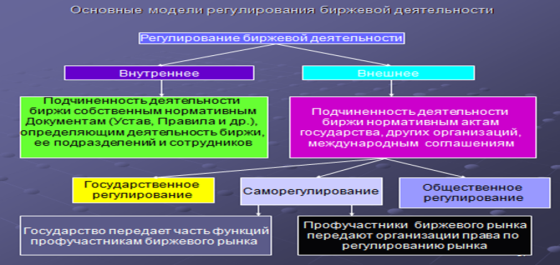

Регулирование биржевого рынка (биржевой деятельности) — упорядочение работы на нем его участников и операций между ними со стороны уполномоченных обществом организаций. Контролю и регулированию подлежит, прежде всего то, как осуществляются биржевые торги, насколько они хорошо организованы и нет ли при их проведении злоупотреблений.

Регулирование биржевого рынка имеет следующие цели:

- — поддержание порядка на биржевом рынке, создание нормальных условий для работы всех участников рынка;

- — защита участников рынка от недобросовестности, мошенничества и преступных действий отдельных лиц или организаций;

- — обеспечение свободного и открытого процесса биржевого ценообразования на основе концентрации спроса и предложения;

- — создание эффективного рынка, на котором всегда имеются стимулы для предпринимательской деятельности и каждый риск адекватно вознаграждается;

- — создание новых биржевых рынков, поддержка биржевых структур, начинаний и нововведений и т. п.;

- — воздействие на биржевой рынок с целью достижения общественных целей (например, понижения биржевых цен).

Процесс регулирования на биржевом рынке включает:

- — создание нормативной базы его функционирования, т. е. разработка законов, постановлений, инструкций, правил, методических положений и других нормативных актов, которые ставят функционирование рынка на общепризнанную и всеми соблюдаемую основу;

- — отбор профессиональных участников биржевого рынка; современный биржевой рынок невозможен без профессиональных посредников, которые должны удовлетворять определенным требованиям по знаниям, опыту и капиталу, устанавливаемым уполномоченными на это регулирующими организациями или органами;

- — контроль за соблюдением выполнения всеми участниками рынка норм и правил функционирования рынка; этот контроль выполняется соответствующими контрольными органами;

- — систему санкций за отклонение от норм и правил, установленных на бирже; такими санкциями могут быть: устные и письменные предупреждения, штрафы, уголовные наказания, исключение их из членов биржи.

Основные принципы регулирования биржевого рынка:

- — разделение подходов к регулированию по отношению к внебиржевым участникам рынка, с одной стороны, и к профессиональным участникам биржевого рынка — с другой;

- — максимально возможное раскрытие информации обо всем, что делается на биржевом рынке. Тем самым достигается не только возможность получения участниками рынка информации, необходимой для принятия деловых решений, но возрастает степень доверия к бирже и ее членам.

- — обеспечение конкуренции как механизма объективного повышения качества услуг и снижения их стоимости;

- — недопущение совмещения нормотворчества и нормоприменения в одном органе управления или регулирования;

- — обеспечение гласности нормотворчества, публичное обсуждение проблем рынка;

- — принципы преемственности мирового опыта российской системой регулирования биржевого рынка;

- — оптимальное распределение функций регулирования биржевой деятельности между государственными и негосударственными органами управления.

Система государственного регулирования включает:

- — государственные и иные нормативные акты;

- — государственные органы регулирования и контроля.

Формы государственного управления включают:

- — прямое, или административное, управление;

- — косвенное, или экономическое, управление.

Прямое, или административное, управление осуществляется путем:

- — принятия государством соответствующих законодательных актов;

- — регистрации участников рынка;

- — лицензирования профессиональной деятельности на биржевом рынке;

- — обеспечения гласности и равной информированности всех участников;

- — поддержания правопорядка на рынке.

Косвенное управление биржевым рынком ведется государством через — систему налогообложения (ставки налогов, льготы и т. д.);

- — денежную политику (процентные ставки, минимальный размер заработной платы и др.);

- — государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.);

- — государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

Основные государственные органы непосредственного регулирования биржевой деятельности: Министерство финансов РФ, Банк России.

Основные законодательные акты по регулированию деятельности бирж:

ФЗ об организованных торгах от 21.11.2011 № 325-ФЗ.

ФЗ «О товарных биржах и биржевой торговле» от 20.02.1992 № 2383−1.

ФЗ «О рынке ценных бумаг (Глава 3. Фондовая биржа)» от 22.04. 1996 № 39-ФЗ.

ФЗ «О драгоценных металлах и драгоценных камнях (ст. 3. Биржи драгоценных металлов и драгоценных камней)» от 26.03.1998 № 41-ФЗ.

ФЗ «О Центральном банке РФ (Банке России)».

ФЗ от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах».

ФЗ от 05.03.1999 № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

ФЗ от 11.11.2003 № 152-ФЗ «Об ипотечных ценных бумагах».

ФЗ от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах».

ФЗ от 23.07.2013 № 251-ФЗ «О внесении изменений в отдельные законодательные акты РФ в связи с передачей Центральному банку РФ полномочий по регулированию, контролю и надзору в сфере финансовых рынков».

ФЗ от 27.07.2010 № 224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты РФ».

ФЗ от 07.12.2011 № 414-ФЗ «О центральном депозитарии».

Федеральный закон от 26.06.2006 № 135-ФЗ «О защите конкуренции».

ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)».

ФЗ от 07.02.2011 № 7-ФЗ «О клиринге и клиринговой деятельности».

Указ Президента РФ от 04.03.2011 № 270 «О мерах по совершенствованию государственного регулирования в сфере финансового рынка РФ».

Постановление Правительства РФ от 29.08.2011 № 717 «О некоторых вопросах государственного регулирования в сфере финансового рынка РФ».

Постановление Правительства РФ от 26.04.2011 № 326 «О некоторых вопросах деятельности федеральных органов исполнительной власти в сфере финансовых рынков».

ФЗ от 23.07.2013 № 251-ФЗ «О внесении изменений в отдельные законодательные акты РФ в связи с передачей Центральному банку РФ полномочий по регулированию, контролю и надзору в сфере финансовых рынков» и другие.

С принятием в 1992 году Закона РФ «О товарных биржах и биржевой деятельности» появилось формальное регулирование деятельности бирж.

Требования данного закона и проведенное вслед за его принятием (в 1994 году) лицензирование бирж, существенно сократило их количество: из более, чем 2000 остались менее 300. Дальнейшая надзорная работа Комиссии по товарным биржам, несмотря на отсутствие требований к величине уставного капитала (собственных средств) товарных бирж, привела к сокращению количества действующих лицензий до 60 (из них около 10 — лицензии, выданные фондовым и валютным биржам на работу с производными финансовыми инструментами).

Начиная с 1992 года, в России стали образовываться еще два вида бирж: валютные и фондовые биржи. При этом, несмотря на получение лицензий валютными биржами, самого положения о лицензировании и вообще формальной процедуры лицензирования никогда не существовало.

В настоящее время товарно-сырьевые, валютные и фондовые биржи имеют самостоятельную законодательную и нормативную базу, в то время как единый нормативный акт отсутствует, но при этом практически все биржи являются универсальными.

Биржевой рынок растет и развивается, как вширь, так и вглубь, что обуславливает необходимость применения унификации и стандартизации биржевых товаров.

Без этого было невозможно увеличить объем торговли и количества заключаемых биржевых сделок.

Стандартизация биржевой торговли привела к появлению принципиально нового биржевого актива — фьючерсного и опционного контракта, которые принято именовать срочными контрактами, условия которых позволяют осуществлять обмен биржевыми активами через определенный срок в будущем.

Механизм торговли срочными контрактами оказался удивительно универсальным инструментом биржевой торговли, поскольку в их основе могут лежать практически любые активы, и при этом не имеет значения реальный он или абстрактный, как, например, процент или индекс.