Теоретические основы комплексного управления пассивами и активами коммерческого банка

На первой стадии рассматривается управление банковскими активами, пассивами и капиталом. Вторая более специфичная стадия, фокусирует внимание на определенных управленческих зонах внутри трех вышеназванных компонентов, выделяемой на основной балансовой стадии (включая внебалансовую деятельность). На третьей стадии баланс рассматривается как генератор счета доходов и расходов. Таким образом… Читать ещё >

Теоретические основы комплексного управления пассивами и активами коммерческого банка (реферат, курсовая, диплом, контрольная)

Относительно новым направлением банковского финансового менеджмента, к которому активно подключаются коммерческие банки Казахстана, сформировавшие и реализующие прогрессивную банковскую политику, является комплексное управление активами и пассивами. Это достигается путем согласования пассивов и активов по ряду основных показателей [26]:

- — по срокам (управляется процентный риск и риск ликвидности);

- — по стоимости (управление доходностью);

- — по чувствительности процентных ставок к изменениям окружающей

среды (управляется процентный риск);

— по образованию резервов против рисков (кредитный риск и риск ликвидности);

— по договорным режимам: условий, защиты, санкций и т. д.

Основная задача управления активами и пассивами состоит в формировании структуры баланса банка, обеспечивающей равновесие в достижении целей — с одной стороны, необходимого и достаточного уровня ликвидности, а с другой — долгосрочной стабильности с точки зрения доходности операций и прироста капитала в рыночной оценке.

Наилучшая банковская политика состоит в том, чтобы обеспечить распределение пассивов и активов, обеспечивающее:

- 1. Достаточную степень надежности, что выражается в грамотном распределении активов по функциональным группам на условиях возвратности.

- 2. Достаточную степень ликвидности, что выражается в управлении портфелем активов по условиям срочности.

- 3. Достаточный уровень рентабельности, что выражается в максимизации доходности активных операций и одновременной минимизации расходов на привлечение средств.

Умение находить «золотую середину», т. е. поддерживать разумные соотношения между этими параметрами, составляет содержание банковского дела как искусства. Управление активами и пассивами (УАП) представляет собой скоординированное управление банковским балансом, принимающее во внимание альтернативные сценарии ставки процента и ликвидности. В краткосрочной перспективе главной переменной для УАП является чистый процентный доход (ЧПД) или относительная форма этого показателя — чистая процентная маржа. Управление активами и пассивами (УАП) представляет собой скоординированный процесс управления требованиями и обязательствами кредитного учреждения, то есть всем банковским балансом, принимая во внимание процентные ставки и риск ликвидности.

Комплексный подход к УАП банка позволяет решить задачи [27]:

- — обеспечения требуемой ликвидности;

- — поддержания определенного уровня прибыльности операций;

- — сведения к минимуму банковских рисков.

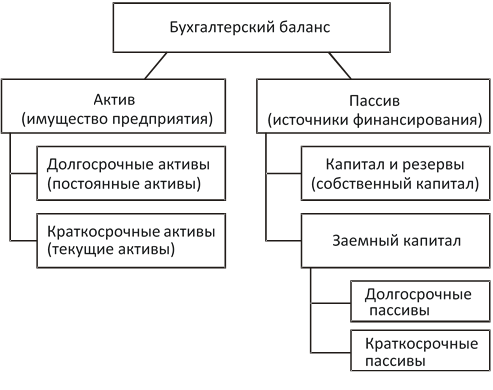

Данный подход, сосредоточенный на управлении банковским балансом, включает три стадии.

На первой стадии рассматривается управление банковскими активами, пассивами и капиталом. Вторая более специфичная стадия, фокусирует внимание на определенных управленческих зонах внутри трех вышеназванных компонентов, выделяемой на основной балансовой стадии (включая внебалансовую деятельность). На третьей стадии баланс рассматривается как генератор счета доходов и расходов. Таким образом, результаты, видимые на счете прибылей и убытков, являются признаками выполнения банковского баланса. Управление балансом должно быть направлено на максимизацию ценности банка. Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, как совокупный портфель банка, служащий для достижения общих целей, а именно высокой прибыли и приемлемого уровня риска. Направляющими стратегиями, с помощью которых банковские управляющие могут сосредотачиваться на достижении этой цели, являются:

- 1. Разработка и внедрение эффективных систем управления ресурсами банка.

- 2. Управление гэпом — разрывом между активами и пассивами, чувствительными к изменению процентных ставок.

- 3. Контроль за накладными расходами, чему будет способствовать внедрение системы бюджетирования в коммерческом банке.

- 4. Управление ликвидностью.

- 5. Управление рискованностью.

- 6. Управление капиталом.

- 7. Управление налогами.

- 8. Управление внебалансовой деятельностью.

Управление активами и пассивами может рассматриваться как первый шаг в обеспечении банковского стратегического плана. Стратегические задачи устанавливают акционеры и цель у них одна — прирост рыночной стоимости их акций и максимизация прибыли на акцию. Их мало интересует ликвидность баланса. Наоборот, ликвидность баланса должна интересовать в первую очередь главный исполнительный орган — Правление банка, поскольку сбои в текущих платежах могут привести к проблемам с клиентами вплоть до скоротечного банкротства вследствие клиентской паники. Понимая необходимость преобразований в своей деятельности, многие банки перешли к новой стратегии управления балансом, которая базируется на определенных принципах управления (см. Таблицу 1).

Таблица 1 Управление балансом: трехстадийный подход.

Стадия I (общая). | |

Управление активами. | Управление пассивами Управление капиталом. |

Стадия II (специфическая). | |

Управление состоянием резервов Управление ликвидностью Управление инвестициями Управление ссудами Управление основным капиталом. | Управление обязательствами по резервам Общее управление пассивами или обязательствами по займам Управление долгосрочной задолженностью Управление капиталом. |

Стадия III (баланс как основа отчета о прибылях и убытках). | |

Прибыль = Доход — Процентные расходы — Накладные расходы — Налоги. |

- 1. Прежде всего, надо установить цели банка, а лишь затем стремиться к их воплощению с использованием стратегий управления активами и пассивами в качестве инструмента. Главной целью является максимизация стоимости инвестиций акционеров банка, при приемлемом уровне риска.

- 2. При управлении активами и пассивами необходимо учитывать, что такие меры, как открытие новых линий обслуживания или изменение цен, могут способствовать как увеличению, так и снижению прибылей банка, а также иметь другие непредсказуемые последствия. Управление структурой баланса должно служить для достижения целей организации, а не быть самоцелью.

- 3. Одновременное управление активами и пассивами может принести максимальный эффект в увеличении и сохранении маржи банка или спрэда (разности) между доходами и издержками.

В мировой банковской практике существует два направления управления активами и пассивами: бухгалтерское, ориентированное на чистый доход, и экономическое, выделяющее рыночную ценность собственного капитала банка. Для бухгалтерской модели фирмы объявленный доход на акцию (reported earning per share, EPS, ДНА) является, в краткосрочной перспективе ключевым фактором ценности. Чистый процентный доход (net interest income, NIL ЧПД = Процентный доход — Процентные издержки) — это основная часть банковской выручки. Решающей переменной управления активами и пассивами с бухгалтерской точки зрения является чистый процентный доход или его относительная величина и форме чистой процентной маржи:

ЧПМ=ЧПД /Доходные активы (1).

В этом контексте целью управления активами и пассивами является максимизация чистого процентного дохода при данном уровне риска или, наоборот, минимизация риска при заданном уровне чистого процентного дохода. Следующая простая формула охватывает отношения между изменениями ставки процента (Д r) и изменениями чистого процентного дохода ДЧПД):

ДЧПД = Дr х GAP = Дr х (RSA — RSL), (2).

где GAP — разница между активами, чувствительными к ставке процента (RSA), и пассивами, чувствительными к ставке процента (RSL) за определенный срок.

Бухгалтерская модель управления активами, а пассивами предполагает максимизацию или, по меньшей мере, стабилизацию величины маржи банка (разности между процентными поступлениями и процентными издержками) при приемлемом уровне риска. Данную величину следует отличать от спрэда, ценового показателя, характеризующего разницу между ставками по размещенным и привлеченным средствам. Критическими параметрами УАП являются показатель чистого процентного дохода (ЧПД) и его относительная величина в форме чистой процентной маржи (ЧПМ). Величина этих параметров должна поддерживаться на фиксированном уровне:

ЧПД = ОПД-ОПИ, (3).

где ОПД — общий процентный доход по кредитам и инвестициям, ОПИ — общие процентные издержки по депозитам и заемным средствам.

ЧПМ определяется как ЧПД, отнесенный к средней величине доходных активов (АПД). Поскольку ЧПД равен процентному доходу минус процентный расход, ЧПМ может рассматриваться как его спрэд по доходным активам, отсюда термин «управление спрэдом». Так как в знаменателе уравнения фигурирует переменная величина капитала, следует использовать здесь средние доходные активы, что делает знаменатель более сопоставимым с числителем, где выступает переменная величина ЧПД. Концептуальное воздействие ЧПМ на всю деятельность банков показано на рисунке 1.

Уровень и изменчивость чистой процентной маржи банка — это первичные факторы, влияющие на соотношение «риск — доход». Чистая процентная маржа банка в свою очередь — это функция чувствительности к изменению процентной ставки, объёма и структуры доходных активов и обязательств:

ЧПМ = f (Ставка, Объём, Структура). (4).

Факторы, воздействующие на значение ЧПМ:

- 1. Повышение или понижение процентных ставок.

- 2. Изменение спрэда — разницы между доходностью активов и издержками по обслуживанию обязательств банка.

- 3. Изменение структуры процентного дохода и процентных расходов.

- 4. Изменения в объемах приносящих доход активов (работающие активы), которые банк держит при расширении или сокращении общего масштаба своей деятельности.

- 5. Изменения в объемах пассивов, характеризуемые издержками процентных ставок, которые банк использует для финансирования своего приносящего доход портфеля активов при расширении или сокращении общего масштаба деятельности.

- 6. Изменения соотношений активов и пассивов, с фиксированной и переменной процентными ставками, длительными и короткими сроками погашения, а также между активами с высокой и низкой ожидаемой доходностью (например, при трансформации больших объемов наличности в кредиты или при переходе от высокодоходных потребительских займов и кредитов под залог недвижимости к коммерческим кредитам с низкой доходностью).

Изменчивость чистой процентной маржи определяется расхождениями ставок, объёмов и структур процентного дохода и процентного расхода. Если полученная банком величина ЧПМ устраивает руководство, то для ее фиксации оно будет применять различные методы хеджирования процентного риска. Если процентные ставки по обязательствам банка растут быстрее, чем доход по кредитам и ценным бумагам, величина ЧПМ будет уменьшаться, что сократит прибыль. Если же процентные ставки снижаются и вызывают уменьшение дохода по кредитам и ценным бумагам быстрее, чем сокращение процентных издержек по заимствованным средствам, то ЧПМ банка также снизится. В этом случае руководству необходимо будет искать пути снижения риска, чтобы сократить значительный рост издержек заимствования по сравнению с процентными доходами, что отрицательно скажется на величине ЧПМ.

Однако ЧПД и ЧПМ служат лишь ориентирами при управлении активами и пассивами, тогда как подлинное управление балансом с точки зрения бухгалтерской модели проводится главным образом путем контроля GAP. Бухгалтерская модель управления активами и пассивами, обращена на чувствительность объявленной прибыли к неожиданным изменениям ставки процента, приводящим к неожиданным изменениям ЧПД.

Как показали кризисы плохое управление процентным риском проявляется, прежде всего, в снижении объявленной прибыли и ведет к проблемам с ликвидностью и платежеспособностью. Хотя бухгалтерская модель управления активами и пассивами или управления процентным риском важна, она не полна, поскольку игнорирует вопрос о том, как изменения ставки процента затрагивают рыночную цену собственного капитала банка. Упор на чувствительность рыночной оценки банковских активов и пассивов является важной частью экономической модели процентного риска. Это важно, поскольку акцент делается на рыночных ценах, которые служат сигналами и о текущем риске ставки процента, и о будущих прибылях. Тем не менее, поскольку каждый подход обеспечивает нечто существенное в понимании управления процентным риском, их следовало бы рассматривать как дополняющие, а не как замещающие друг друга.

Рыночная оценка неучтенного собственного капитала — это разница между рыночной ценой неучтенных активов и пассивов. Неучтенные активы и пассивы банка возникают во внебалансовой деятельности, такой, как кредитные линии, обязательства по предоставлению кредитов, фьючерсы, опционы и свопы. Эти виды деятельности нуждаются в стоимостной оценке.

Независимо от того, идет ли речь о балансовых или внебалансовых позициях, в экономической модели их ценность определяется дисконтированием будущих потоков наличности по процентным ставкам, отражающим рискованность этих будущих потоков (см. Рисунок 1).

Рисунок 1. Главенствующее положение чистой процентной маржи в управлении активами и пассивами.

С точки зрения управления активами и пассивами, экономическая модель ставит ударение на чувствительности рыночной оценки собственного капитала банка к изменениям ставок процента по всему спектру сроков долговых обязательств.

Поскольку у экономической модели горизонт прогнозирования гораздо шире, чем у ориентированной на краткий срок бухгалтерской модели, и поскольку в ней рассматривается внебалансовая деятельность, она позволяет всесторонне измерить процентный риск. Тем не менее, поскольку экономическую модель применять труднее, она используется не так широко, как бухгалтерская.

Однако в любой модели акцент ставится на чувствительность отдельной переменной (ЧПД или объявленной прибыли в одной модели, рыночной оценки собственного капитала — в другой) к изменениям ставки процента.

При всеобъемлющей оценке процентного риска бухгалтерская и экономическая модели взаимно дополняют друг друга и должны использоваться вместе.